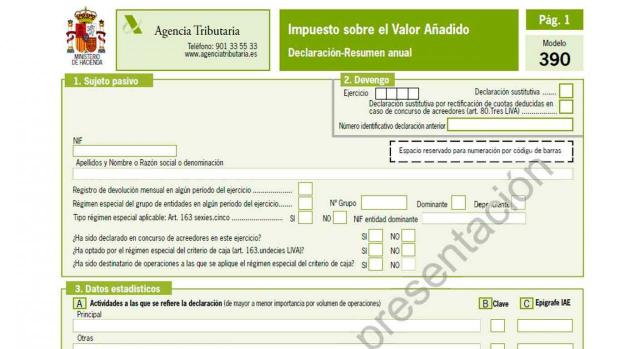

Novedades en la regulación del modelo 390 y en la presentación de determinadas autoliquidaciones y declaraciones informativas

Enviado por Editorial el Jue, 02/01/2020 - 08:03Se aprueba un nuevo modelo 390 y se suprime la presentación telemática mediante mensaje SMS de las declaraciones informativas correspondientes a los modelos 390, 347 y 190

En el BOE del día 31 de diciembre de 2019, se ha publicado la Orden HAC/1274/2019, de 18 de diciembre, que modifica la Orden EHA/3111/2009, de 5 de noviembre, por la que se aprueba el modelo 390 de declaración-resumen anual del Impuesto sobre el Valor Añadido y la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.