Medidas fiscales contenidas en el Real Decreto-Ley Ómnibus 8/2023, de 27 de diciembre

Enviado por Editorial el Jue, 28/12/2023 - 14:47Medidas para afrontar las consecuencias económicas y sociales derivadas de los conflictos en Ucrania y Oriente Próximo, así como para paliar los efectos de la sequía

Se ha publicado, en el BOE de 28 de diciembre de 2023, el Real Decreto-ley 8/2023, de 27 de diciembre (RDL 8/2023), por el que se adoptan medidas para afrontar las consecuencias económicas y sociales derivadas de los conflictos en Ucrania y Oriente Próximo, así como para paliar los efectos de la sequía, con entrada en vigor, excepto algunas excepciones, el 29 de diciembre.

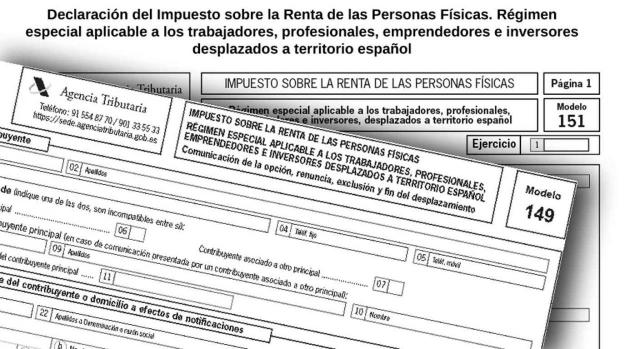

El referido RDL 8/2023 recoge las principales novedades tributarias en el capítulo I (medidas fiscales) del Título II (Medidas fiscales y en materia de financiación local). No obstante, también se recogen aisladas novedades de índole tributario en sus disposiciones adicionales, transitorias, finales y derogatoria única. De ellas destacamos la prórroga para 2024 en el impuesto sobre la renta de las personas físicas (IRPF) de la deducción por obras de mejora de eficiencia energética en viviendas y en el impuesto sobre sociedades (IS) de la libertad de amortización en inversiones que utilicen energía procedente de fuentes renovables; la prórroga para 2024 de los Gravámenes temporales energético y bancario y del impuesto temporal de solidaridad de las grandes fortunas. En este impuesto se extiende el mínimo exento de 700.000 euros a todos los sujetos pasivos del impuesto, con independencia de que sean o no residentes en España. Los alimentos básicos, como el pan, el queso o los huevos, continuarán con un IVA al 0%, mientras que el de pastas y aceites de oliva y semillas sigue reducido al 5%. Se modifican las normas reguladoras del IRPF, impuesto sobre el patrimonio (IP) y del impuesto temporal de solidaridad de las grandes fortunas para recoger legalmente que se podrá establecer la obligación de presentación de los referidos impuestos por medios electrónicos.