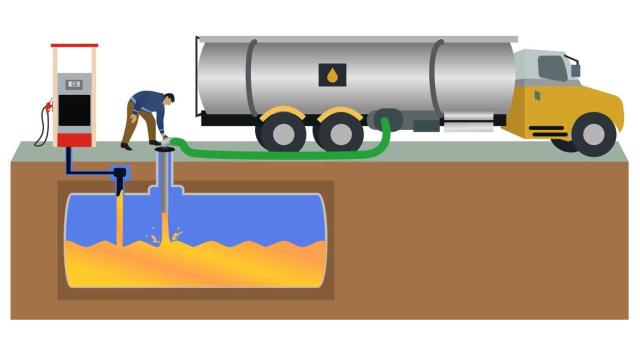

Los cambios en las declaraciones de IVA 303, 322, 353 y 390 y la llevanza de los libros registro a través de la Sede electrónica de la AEAT tienen su origen en modificación operada en la ley del Impuesto por la Ley 7/2024 respecto a las gasolinas, gasóleos y biocarburantes destinados a ser usados como carburante.

En el BOE de hoy 26 de enero de 2026, se ha publicado la ORDEN HAC/27/2026, de 22 de enero, por la que se modifican la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de Autoliquidación mensual, modelo individual, y 353 de Autoliquidación mensual, modelo agregado; la Orden EHA/3786/2008, de 29 de diciembre, por la que se aprueba el modelo 303 Impuesto sobre el Valor Añadido, autoliquidación; la Orden EHA/3111/2009, de 5 de noviembre, por la que se aprueba el modelo 390 de Declaración-resumen anual del Impuesto sobre el Valor Añadido; y la Orden HFP/417/2017, de 12 de mayo, por la que se regulan las especificaciones normativas y técnicas que desarrollan la llevanza de los libros registro del Impuesto sobre el Valor Añadido a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria establecida en el artículo 62.6 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre.

Mediante esta norma se incorporan los cambios introducidos en la ley del impuesto operados por la Ley 7/2024, que establece que, en relación con las gasolinas, gasóleos y biocarburantes destinados a ser usados como carburante, la ultimación del régimen de depósito distinto del aduanero se entenderá realizada, en todo caso, por el último depositante del producto que se extraiga del depósito fiscal, al que se repercutirá el Impuesto sobre Hidrocarburos correspondiente y que estará obligado a liquidar el IVA por la operación asimilada a la importación, o por el titular del depósito fiscal en caso de que sea el propietario del producto. Asimismo, el último depositante del producto que se extraiga, o el titular del depósito fiscal en caso de que sea el propietario del producto, estará obligado a garantizar el ingreso del IVA correspondiente a la posterior entrega sujeta y no exenta del bien extraído del depósito fiscal.